Desde que te levantas, decides. La hora, qué desayunas, a qué vas a dedicar tu energía, tu tiempo y tu dinero, o qué ropa te pones. No podemos escapar a las decisiones: desde las más sencillas a las más complejas. En ellas te la puedes jugar todo, o nada. También tienes que decidir con más, o con menos, información.

Decidir tiene algo de lo que no te puedes escapar: el futuro. Y cuando eso ocurre el desafío es enfrentarte a no saber con precisión de relojero qué puede pasar.

Cuando reflexioné sobre por qué es importante tomar decisiones empresariales diseccionando la tipología de riesgos (técnicos, de mercado, de organización, legales…), recibí muchos comentarios acerca de cómo la psicología y la economía pueden estar muy vinculados a nuestra más inmediata realidad.

Así que hoy he querido quitarme ese ‘traje’ de economista que sólo ve costes, ingresos y tesorería para ir más allá. Poner ejemplos cotidianos que nos ayuden a pensar mejor.

Este artículo surge por la motivación de una entrevista con la periodista Sonia Pardo, y su programa en directo En Positivo. Un magazín de temas diversos al que me invitó para reflexionar respecto a cómo estas técnicas de la lógica financiera se pueden usar para nuestra vida cotidiana.

El resultado es una entrevista que puedes escuchar completa en este vídeo.

Durante la entrevista hemos abordado cuestiones críticas que paso a resumir en 10 grandes claves:

1.- Hay una misteriosa percepción de que la Economía es una ‘ciencia lúgubre’, que sirve para hablar de problemas: paro, inflación, tipos de interés, quiebras, …

Pero aún es mayor la percepción de que la usamos para predecir. Como si los economistas fueran una especie de futurólogos que saben qué va a pasar. Es decir, cuándo va a venir la próxima crisis, o cómo va a crecer el PIB. En cambio, esto está muy lejos de ser real.

Los economistas se comportan mucho más parecido a los médicos: tratan de comprender los problemas, los comportamientos y, en base a ellos, plantean soluciones, ideas, recetas o lógicas para poder sortear los desafíos de la mente humana, que es quien decide comprar, vender, invertir, contratar o arriesgar.

2.- La psicología y la economía tienen una conexión tan profunda que, a veces, asusta. Esto hace que sea impredecible gran parte de los comportamientos, individuales y colectivos. De ahí que las lógicas, los procesos y, sobre todo los aprendizajes sean lo verdaderamente estratégico.

3.- Llevamos muchos meses, quizás demasiados, con dos palabras estrella: incertidumbre y riesgo. Ya están en nuestro vocabulario diario.

Decía que no hay nada peor que decidir cuándo:

- No puedes saber de antemano cuál será el resultado. No sabes si va a salir mal o bien, porque si lo supiéramos…. la vida no sería vida.

- Incluso, peor, a veces tenemos que decidir y tenemos muchas alternativas. ¿Cómo sabemos que decidimos bien cuando cualquier camino es posible?

- Y, como no existe información perfecta, siempre pueden pasar cosas imprevistas.

4.- Esto nos coloca ante posiciones vulnerables. Incluso nos puede paralizar. Lo sabemos bien cuando:

- tenemos que dejar un empleo para irnos a otro;

- cuando no sabemos si comprar o no una casa e hipotecarnos 30 años, sin tener asegurado nuestro futuro laboral, ni nuestro salario;

- o cuando queremos montar nuestro pequeño negocio y tenemos que decidir si destinar todos nuestros ahorros, y más, a ello.

Así que… decidir es como respirar, no podemos dejar de hacerlo, aunque queramos.

5.- Hay profesiones en las cuales se enfrentan diariamente a decisiones complejas. Piensa cuando un médico hace una operación a corazón abierto o cuando alguien pilota un avión, o un equipo de bomberos aborda un fuego y puede ocurrir cualquier imprevisto.

En la escuela nos enseñaron el mundo de las mates y de la estadística y a veces no sabíamos bien para qué servían.

En cambio, igual que cuando jugamos al billar no sabemos que estamos usando teorías de la física, cuando tomamos decisiones estamos usando estadística, sin saberlo.

Pero es crítico adentrarse en este proceso porque si decidimos mejor, seremos más libres, sufriremos mucho menos y viviremos una vida con más control sobre ella.

6.- Por esa razón, una pregunta crítica que abordé con Sonia Pardo fue la siguiente: ¿qué es el riesgo y en qué se diferencia de la incertidumbre?

La diferencia es muy importante. Voy a poner un ejemplo muy sencillo. Si tiramos una moneda al aire, y no está trucada, sabemos que podemos sacar cara o cruz con la misma probabilidad. Es decir, un 50%. Si la volvemos a tirar, el resultado no depende del resultado anterior, volvemos a depender de que sea cara o cruz y afrontamos otro 50%.

Hay quien cree, misteriosamente, que como ya sacó tres caras seguidas, la siguiente tiene que ser cruz. Nada más lejos de la realidad. Las probabilidades de sucesos independientes no cambian… Pero esto me da para otra reflexión más profunda.

Si metemos en una bolsa oscura 10 bolas, de las cuales 5 son rojas y 5 son blancas, también podemos pensar en la probabilidad de sacar una blanca. Esto son cálculos que nuestros jóvenes aprenden muy pronto en el colegio.

Pero ¿y si te digo que en esa bolsa hay bolas blancas y bolas rojas, pero no sé cuántas hay de cada color? ¿Podrías asignar una probabilidad?

La respuesta es que no, te falta información, no sabes qué puede salir de ahí, ni siquiera lo intuyes.

Cuando podemos asignar una probabilidad como el resultado del lanzamiento de una moneda, o si tenemos bolas en la bolsa y sabemos cuántas hay de cada color… en ese momento hablamos de riesgo. Si no somos capaces de saber, ni siquiera intuir, el resultado, entonces hablamos de incertidumbre.

Cuando hay números que se pueden estimar, con más o menos precisión, entonces hablamos de riesgos. Y eso nos permite empezar a ‘jugar’ en escenarios posibles y probables. Es la mejor manera para no depender del ‘azar’ o de los dioses…

7.- Sonia me preguntó: ¿qué paraliza más, el riesgo o la incertidumbre?

No hay nada más estresante y complejo que tomar decisiones cuando no sabes ni intuyes el resultado.

Nos asaltan dudas de todo tipo. La incertidumbre es como una especie de niebla espesa bajando de madrugada un puerto de montaña… no ves cuál es el camino correcto. Y estas son las peores decisiones, las que más nos cuesta psicológicamente tomar.

Cuando no sabes si el túnel tiene o no salida, cuando te colapsa el no vislumbrar un futuro, nuestra mente se satura, hasta el nivel de que no somos capaces de decir bien.

8.- Decidir no es como hacer una receta de churros: sigues unos pasos y ya decides mejor. Esto no funciona así.

¿Por qué? Porque al no poder predecir el futuro, siempre puede existir una probabilidad, aunque sea pequeña, de tener un resultado no deseado.

Pero lo que sí existe es en una gran lógica, y me atrevería a decir matemática, que nos ayuda a decidir mejor.

- Tratar de tener todos los datos posibles. Pero con cuidado, porque no siempre vas a tener todos los datos. Y si esperas a tenerlos para decidir, eso te paraliza.

- Es más fácil siempre decidir sobre pequeñas parcelas, manejables, que sobre un todo.

- No confundas el resultado con una opción. Si vas a cambiar de ciudad (porque no encuentras empleo, vives en soledad y no vislumbras futuro…) no pienses que la única solución posible es llegar a una ciudad como Madrid, encontrar un alquiler bueno, bonito y barato (y pronto). Ni que vas a tener el empleo que te gustaría con el sueldo soñado. Y no creas que vas a pisar la ciudad y estará repleta de gente cool y será muy fácil encontrar a la pareja ideal y cambiar de vida… y menos preverlo todo en 6 meses. Esa es una opción, de las muchas que existen.

Esa opción implica muchas micro decisiones: situación del alquiler, del mercado laboral, de las capacidades para tener alta/baja retribución, miles y miles de opciones de encontrar o no pareja… y la probabilidad de que sea la ideal igual es más baja de lo que te imaginas.

Cuando diseccionamos la decisión nos enfrentamos a tomar micro decisiones en cada parcela y a simular los qué pasaría sí:

¿Qué pasa si no hay pisos en el centro baratos? ¿Qué pasa si no encuentro empleo pronto? ¿Qué pasa si no tengo ahorros suficientes y no puedo aguantar mucho tiempo sin empleo? ¿Qué pasa si la vida social es más compleja en la gran ciudad?

Cuando piensas en los qué pasaría sí, y te entrenas en ellos, empezarás a analizar más opciones. Tu mente se vuelve más flexible, más permeable a nuevas ideas, y tu capacidad para tolerar la frustración mejora. Que no salgan las cosas bien es una de las opciones. Y eso es determinante.

Busca la forma de no tomar las decisiones como un todo o nada. Busca dónde introducir algo de bisturí… cuanto más trocees la decisión mejor.

9.- Por esa razón, ninguna decisión es sólo buena o mala según el resultado. Recuerda al borracho que llegó bien a su casa, sin multas, siendo un kamikaze y creyó que por llegar sano y no hacer ningún daño a nadie… había tomado buenas decisiones.

Está contrastado que el proceso de decidir es mucho más poderoso que un resultado. Busca datos, escenarios posibles, entrenamientos para los qué pasaría sí, trata de diseccionar la decisión, explora opiniones y conocimientos de los demás (inteligencia colectiva) y, sobre todo, doma tu mente para evitar la rigidez.

Siempre habrá una probabilidad, aunque sea pequeña, de que el resultado sea desastroso. Pero eso no te puede limitar a decidir y trabajar en el mejor proceso de decisión.

10.- Preguntaba Sonia si esto que plantean los economistas no es demasiado complejo… ¡no somos calculadoras andantes!

Es cierto, no somos calculadoras andantes, pero todos tomamos decisiones como si las usáramos, y no somos muy conscientes.

Cuando conoces a una persona que nos puede gustar, no nos casamos en la primera cita. Quedamos una semana, y otra, y otra más… pasamos tiempo de calidad, conversaciones y momentos que nos permitan ganar algo que no teníamos en la primera cita: ¡información incompleta, es decir, incertidumbre!

En el vídeo explico esto con mucho más detalle. Como también cómo la psicología influye de forma definitiva y nos ancla en decisiones duras, y a veces nos entierra con ellas.

Imagina que te comes una fabada, un cachopo, un arroz con leche y después te tomas café con sacarina. ¿Tiene sentido la sacarina? Te invito a que escuches el ejemplo, porque esto es crítico en las decisiones financieras. Si no puedes cambiar tu pasado piensa siempre en lo siguiente:

Dado lo que ha pasado, ¿cuál es mi siguiente mejor decisión? Esto puede ser ‘revolucionario’ para entrenar a nuestra mente y evitar sustos de todo tipo: en innovación, en inversiones en bolsa o cuando apuestas por un negocio propio. Este es uno de los sesgos más peligrosos para un emprendedor.

En definitiva, decidir es complejo, porque el futuro y la vida son así, queramos o no. Y la clave no es predecir con precisión qué va a pasar, sino el proceso de hacerlo. Qué hacer para entrenarte ante lo desconocido, evitar que lo que hagas sea irreversible y te hundas en el camino.

A la vez, esto implica romper el velo del egocentrismo, creerse el listo de la sala y ponerse en modo aprendizaje continuo y no sacar el estúpido que todos llevamos dentro.

Una mente rígida en un mundo incierto es un arma de destrucción masiva. Y en una empresa, una bomba de estrés, impaciencia e incapacidad para sobrevivir.

Muchas veces he dicho que la complejidad se ha insertado en nuestras vidas y ha matado a los planes de negocio. Ahora sé que también está matando a los narcisistas, perfeccionistas y obsesivos de creer que sólo existe una opción en la vida, precisamente la que ellos y ellas tienen la cabeza.

La próxima vez que te digan “sabía que ibas a fracasar”, no lo tomarás en consideración porque podrás decir:

—“y yo, porque sabía que era una opción, pero tomé la mejor decisión con la información, conocimiento y recursos que tenía en ese momento. Ahora pienso en mi siguiente mejor decisión para sortear el fracaso”.

Si uno decide con la mejor caja de herramientas, el resultado dejará de destrozarle mentalmente, como pretenden algunos narcisistas.

Publicado en Sintetia. Post original aquí.

Si te ha interesado este post, no olvides dejarnos tus comentarios. También apreciamos que los compartas con tus amigos y contactos en las redes sociales. Muchas gracias.

Reseña del libro “Pensar rápido, pensar despacio” de Daniel Kahneman

Reseña del libro “Pensar rápido, pensar despacio” de Daniel Kahneman

Misbehaving: The Making of Behavioral Economics (2015) es uno de los libros del estadounidense Richard Thaler (1945-). En 2017 fue galardonado con el premio Nobel de economía por sus contribuciones a la economía conductual; en este libro se expone de un modo medio autobiográfico como ha ayudado a crear el campo de la economía conocido como economía conductual. «No es una disciplina diferente: aún es economía, pero es economía hecha con fuertes inyecciones de buena psicología y otras ciencias sociales«.

Misbehaving: The Making of Behavioral Economics (2015) es uno de los libros del estadounidense Richard Thaler (1945-). En 2017 fue galardonado con el premio Nobel de economía por sus contribuciones a la economía conductual; en este libro se expone de un modo medio autobiográfico como ha ayudado a crear el campo de la economía conocido como economía conductual. «No es una disciplina diferente: aún es economía, pero es economía hecha con fuertes inyecciones de buena psicología y otras ciencias sociales«.

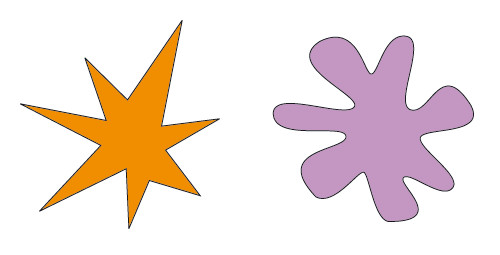

El efecto bouba/kiki es uno de los sesgos cognitivos más comúnmente conocidos. Fue detectado en 1929 por el psicólogo estonio Wolfgang Köhler. En un experimento en Tenerife (España), el académico mostró formas parecidas a las de la Imagen 1 a varios participantes, y detectó una gran preferencia entre los sujetos, que vincularon la forma puntiaguda con el nombre “takete”, y la forma redondeada con el nombre “baluba”. En el año 2001, V. Ramachandran repitió el experimento usando los nombres “kiki” y “bouba”, y preguntaron a muchas personas cuál de las formas recibía el nombre de “bouba”, y cuál “kiki”.

El efecto bouba/kiki es uno de los sesgos cognitivos más comúnmente conocidos. Fue detectado en 1929 por el psicólogo estonio Wolfgang Köhler. En un experimento en Tenerife (España), el académico mostró formas parecidas a las de la Imagen 1 a varios participantes, y detectó una gran preferencia entre los sujetos, que vincularon la forma puntiaguda con el nombre “takete”, y la forma redondeada con el nombre “baluba”. En el año 2001, V. Ramachandran repitió el experimento usando los nombres “kiki” y “bouba”, y preguntaron a muchas personas cuál de las formas recibía el nombre de “bouba”, y cuál “kiki”.

Título original:

Título original: