Por Javier Villalba (@j_villalba)

No es extraño que, a quienes intermediamos en el mercado de trabajo, se nos pidan consejos para superar con éxito entrevistas o procesos de selección de personal, tanto más cuanto más difícil resulta emplearse. Un asunto que cada vez importa más, sobre el que existen abundantes recomendaciones y que se nos presenta con cierta asepsia, como si se tratase de un proceso incorrupto, libre de afecciones, objetivo y de probada exactitud cuando, en realidad, la selección de personal no es una ciencia exacta, siendo notorio que la rectitud en la aplicación de dicha técnica depende del saber hacer y del buen o mal hacer de quien la aplica.

Un hecho que cualquiera puede constatar es el que pone de relieve que frente a los mismos candidatos, diferentes expertos en selección de personal puedan sostener distintas valoraciones; incluso, en algunos casos, contrarias. Y todavía pueden ser más dispares cuando se trata de candidaturas para puestos directivos, lo cual da una idea de la complejidad de estos procesos de toma de decisiones cuyos resultados, al igual que otras situaciones que conllevan determinaciones, pueden ser discutibles debido a la heterogeneidad de los evaluadores. Es así porque los sesgos cognitivos y los prejuicios personales, además de otras muchas razones, son variables causales personales , intervinientes en estos procesos, que pueden hacer inclinar un juicio resolutorio en un sentido u otro. Máxime, habida cuenta de que elegir trabajadores descansa en una anticipación sobre el desempeño profesional y el desenvolvimiento laboral que se pronostica respecto del comportamiento que tendrán, previsiblemente, en situaciones venideras seres tan complejos e inabarcables como lo somos las personas.

Sesgo de anclaje

Es este un error en el que se incurre cuando se hace descansar la elección de un candidato en una cualidad esencial y sobresaliente, especialmente requerida, no fácil de identificar y que, cuando aparece en un aspirante, eclipsa el resto de las características del sujeto a la hora de enjuiciarle. Es un caso habitual entre seleccionadores inexpertos y responsables de departamento urgidos por cubrir una vacante para la que se requieren profesionales muy precisos y con determinada ‘rareza’ competencial; ya sea porque dicho requisito sea inhabitual, o sea muy preciso o muy técnico, o porque tal característica presente cierta carestía en el mercado, o porque se trate de una cualidad novedosa o muy emergente todavía en posesión de pocos profesionales.

Este fallo también contamina sistemáticamente la elección de personal en empleos en los que resulta difícil atraer personas debido, unas veces, a la penosidad de la tarea y, en otras ocasiones, a causa de la falta de competitividad de las condiciones de trabajo. Los casos que lo ilustran son aquellos en los que el único requisito para contratar a alguien es que acredite una titulación oficial, exigida por la especialidad, y mostrarse dispuesto a aceptar un empleo o no muy bien considerado u objetivamente precario o deficientemente remunerado. Acaece también en aquellas ocasiones en las que, para dar acceso a un sujeto, antes de contratarle debe este estar dispuesto a admitir alguna condición disuasoria como, por ejemplo, aceptar un empleo a tiempo parcial, cursar alta en el régimen especial de autónomos, estar dispuesto a asumir una retribución exclusivamente a comisión o tener que optar por adquirir una cartera de productos para su posterior distribución.

Todavía algunos son de la opinión de que “el éxito académico predice un buen desempeño laboral”, cuando las más de las veces cursar estudios teniendo experiencia laboral produce un mayor aprovechamiento académico. Cabría añadir, por lógica, que siempre y cuando dichos estudios guarden relación o con la actividad laboral del trabajador o con sus intereses profesionales. De la misma manera, no son pocos los que sostienen que “los buenos resultados en las pruebas aptitudinales pronostican el éxito profesional”. Pero no es así.

Al igual que los buenos resultados académicos informan que el estudiante ha aprendido la lección y ha superado los exámenes o las tareas, lo que es seguro que indica la óptima resolución de las pruebas de inteligencia es la mayor o menor facilidad intelectual de los sujetos para resolver problemas gráficos, verbales o numéricos; y no otra cosa. El desempeño laboral es un asunto extremadamente complejo en cuyo resultado intervienen multitud de variables, no solo las académicas ni las intelectivas; como también en la obtención de un buen expediente formativo y en la consecución de buenos resultados en los tests, pero solo por ello no se puede inferir que el candidato elegido, por haber sido un buen estudiante o por haber superado sobradamente las tradicionales ‘pruebas de lápiz y papel’ -hoy mecanizadas-, será un trabajador excelente.

Sesgo de arrastre

Es un desacierto que se produce al dejarse llevar por la opinión de la mayoría, o por someterse a las creencias dominantes, posiblemente al experimentar el temor de tener que enfrentarse a otros, ya sea por falta de argumentos o ya sea para no significarse teniendo que respaldar los propios juicios en ambientes poco proclives a admitirlos, máxime si la causa supone tener que enfrentarse con la dirección. O, simplemente, porque resulta mucho más cómodo sumarse al criterio general. Un caso conocido de arrastre por influencia es en el que se cae conscientemente cuando la contratación se produce sobre la base de recomendaciones o de referencias proporcionadas por terceros o por prescriptores que gozan de especial valimiento ante el decisor, especialmente si se trata de superiores jerárquicos.

Otro de los mitos del reclutamiento es el que sentencia “siempre, mejor con idiomas”. Sí, hoy en día, en la sociedad global y diversa, plurilingüe, el dominio de las lenguas abre puertas, permite multiplicar la intervención en escenarios y facilita adquirir información y conocimiento, pero ¿de verdad es siempre, en todo caso, necesario? ¿Es requisito indispensable para todas las actividades? ¿En todos los puestos? ¿No hay situaciones en las que ni se precisa ni se llega a usar otro idioma? No perdamos talento sobre la base de requisitos suntuarios, un lujo al alcance de pocas empresas.

En la misma línea se encuentran quienes a la hora de valorar o de cribar candidaturas piensan que, pudiendo elegir, será “mejor optar por quien aporte un máster” cuando hasta cabe la posibilidad de que, incluso, ni tan siquiera el trabajador tenga la oportunidad de tener que aplicar sus conocimientos de maestría en la actividad para la que se le considera. Pero se cumple que la tasa de desempleo de los posgrados es menor que la de aquellos que no lo han cursado. Sin embargo, sabemos que las titulaciones no lo aportan todo, que lo que cuenta es la competencia o la capacidad de acción, el saber hacer. Y ello no se mide ni se determina únicamente por las certificaciones o por los títulos. Cabe aquí recordar el dicho que reza: “Las empresas contratan por aptitudes y despiden por actitudes”.

También hay organizaciones en las que se piensa que “la gente sin experiencia es más barata”. Totalmente incierto a la par que un derroche de talento sénior. La puesta en servicio de un trabajador inexperto conlleva asociados unos costes, y ahorrarse la ineludible preparación o la formación del mismo ocasionará múltiples trastornos y, con toda probabilidad, un mayor gasto. Y ello cuando el error no suponga tener que terminar sustituyéndole porque no haya llegado a dar la medida requerida. La juventud inexperta representa un filón de talento indudable con el que hay que contar, pero empezando por donde hay que iniciar la carrera profesional: aprendiendo la profesión. Y de ello no se puede desentender la empresa.

Prejuicios

Los procesos de selección no están exentos de errores debidos a juicios anticipativos, a menudo basados en creencias, que cobran forma aun cuando solo se disponga de una parte de la información; es decir, juicios previos sobre la cosa juzgada, resolución sobre algo o sobre alguien que se desconoce teniendo, a lo sumo, la certeza de una característica que suele utilizarse para etiquetarlo.

Ligado a la justificación del potencial frente a la experiencia, figuran las ficciones edadistas como la que lleva a situar el límite del reclutamiento en la treintena de años, porque más allá de los 35 se opina que ya se “es muy mayor para el puesto” cuando, en realidad, hay numerosas situaciones en las que sería deseable poder contar con interlocutores más maduros, más experimentados. No obstante, en muchas empresas se cree que, “cuanto más mayor es el trabajador, menos adaptable es”. Incierto a todas luces porque con la edad la mayoría de las personas nos vamos haciendo más relativistas, más prácticas, más flexibles. Lo que oculta esa sentencia es el temor a que los trabajadores con más edad, por acumular más experiencia, cuesten más o sean más difíciles de dirigir; entre otras razones porque exigen más: más seriedad, más madurez en los planteamientos, más respeto y más competencia para ser conducidos. Una variante, pretendidamente más elegante, es la que aduce la sobrecualificación para eliminar de las contrataciones a los trabajadores seniors; pues se admite que sería razonable que a la postre terminasen presentando problemas de adaptación.

Relacionado con ello figura la frase lapidaria que algunos anteponen a los desempleados de larga duración: “lleva en paro mucho tiempo”. sentencia en la que algunos suelen hurgar dejando en el aire una pregunta retórica: “Y si es tan bueno, ¿por qué no ha encontrado trabajo?” ¡Obvio! Ante el consenso tácito de situar la barrera de la empleabilidad en los 45 años, el logro no ha sido otro que conseguir elevar exponencialmente la cifra de trabajadores mayores, y experimentados, en situación de desempleo forzoso. Un raudal de talento desperdiciado al que tan solo se dirigen el 4% de las ofertas de empleo y que, desde 2007, ha generado un incremento del 322% en el caso de los parados de más de 55 años. Otro prejuicio vinculado con la edad es el que se refiere a quienes “han cambiado muchas veces de trabajo”, lo que para unos es un mal síntoma de adaptación, o de compromiso, mientras otros podrían ver en ello un indicio de valía.

En suma, un breve repaso a unos pocos de los sesgos y prejuicios que pueden estar contaminando decisiones sobre empleabilidad en una situación en la que admitimos que nos encontramos inmersos en la guerra del talento. Una contienda que viene de tiempo atrás. Sin embargo, seguimos incurriendo, y cada vez más, en elevar a axiomas del reclutamiento trivialidades que lastran la conformación de plantillas potentes, saneadas y diversas y, de alguna manera, estamos siendo cómplices de mermar la cartera de talento disponible. Lo somos cuando, urgidos por la necesidad, aceleramos los procesos de reclutamiento y selección, en vez de planificar las necesidades de contratación. Somos responsables de ello al no conferir a los procesos de reclutamiento la trascendencia que tienen, para lamentarnos luego de las consecuencias. Lo somos si despreciamos oportunidades por adoptar criterios regidos por mitos o por creencias muy discutibles, que nos llevan a tomar decisiones a la luz de lugares comunes. En fin, la pregunta que está en el aire es si, ante la escasez de talento, ha de primar el estereotipo sobre el individuo y si, a la hora de reclutar o de seleccionar, cabe despojar del todo a las personas para considerarlas por uno de sus atributos. Puede que resulte práctico, pero ¿hasta qué punto es ético cribar automáticamente, eliminar a ciegas, desestimar por una única circunstancia? Un gesto de irresponsabilidad en un tiempo en el que las empresas presumen de actuar en el marco de la responsabilidad social.

Para concluir quizá convenga preguntarse cuánto se invierte en realizar rigurosos procesos de selección de personal en un país que ostenta la dudosa gloria de ser el segundo de la Unión Europea en el ranking del subempleo (en el que se encuentra ocupado el 7’8% del total de los trabajadores) y en el que el mercado oculto de empleo alcanza el 75%, y hasta el 85% para puestos directivos y de alta especialización. Desde luego la selección profesional no es una ciencia exacta, pero posiblemente sea este el argumento más poderoso que justifica que haya que depositarla en manos de expertos acreditados, propios o externos.

Publicado en Think Big / Empresas. Post original aquí.

Si te ha interesado este post, no olvides dejarnos tus comentarios. También apreciamos que los compartas con tus amigos y contactos en las redes sociales. Muchas gracias.

Me gusta:

Me gusta Cargando...

Share

![]()

![]() e Daniel Kahneman

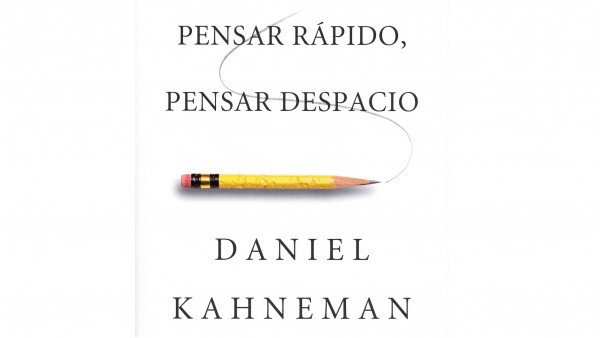

e Daniel Kahneman Reseña del libro “Pensar rápido, pensar despacio” de Daniel Kahneman

Reseña del libro “Pensar rápido, pensar despacio” de Daniel Kahneman![]() 5 frases de Daniel Kahneman para reflexionar

5 frases de Daniel Kahneman para reflexionar![]()