Fue pionero en el estudio de cómo los seres humanos toman decisiones bajo incertidumbre y revolucionó esta disciplina; en 2011 publicó el bestseller “Pensar rápido, pensar despacio”

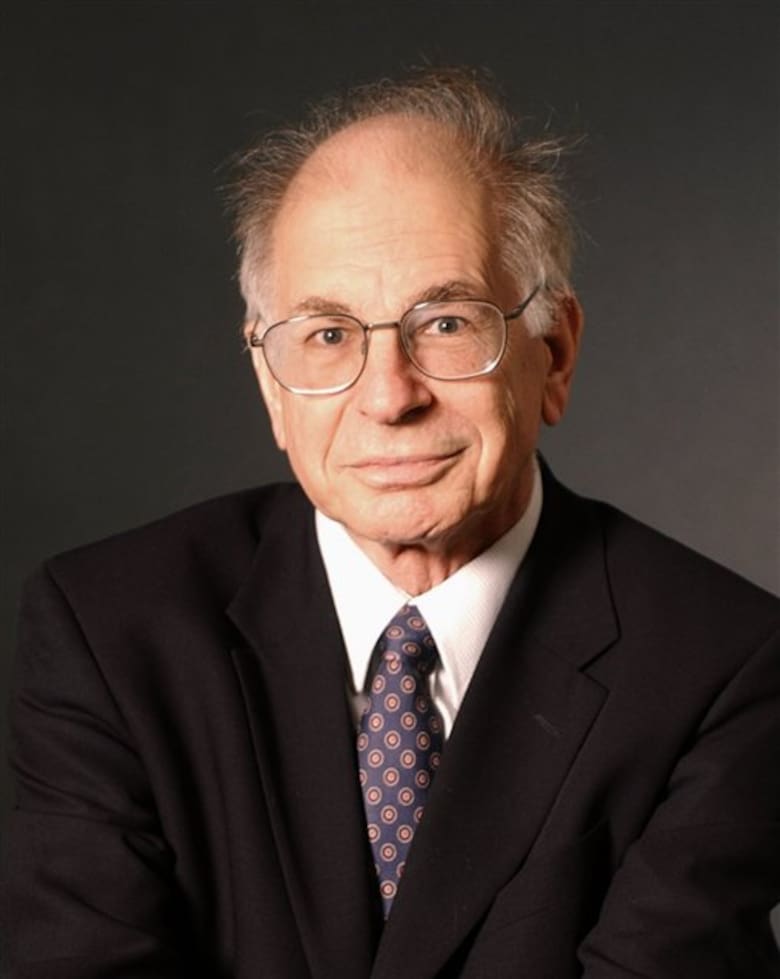

Daniel Kahneman, ganador del premio Nobel de Economía junto a Vernon Smith en 2002, murió este miércoles (27 de marzo de 2024) a los 90 años, según confirmó Barbara Tversky, su pareja.

Kahneman era psicólogo y, aunque nunca estudió economía, fue reconocido por su trabajo en esa disciplina, especialmente por lo que se denominó “economía conductual”, que fue tomada, en su momento, como una nueva forma de estudiar la toma de decisiones de los seres humanos bajo incertidumbre. De hecho, fue pionero en integrar la investigación psicológica a las ciencias económicas. Aunque no se limitó solo a esto, y también estudió cuestiones como la negligencia médica, las negociaciones políticas internacionales y la evaluación del talento del béisbol.

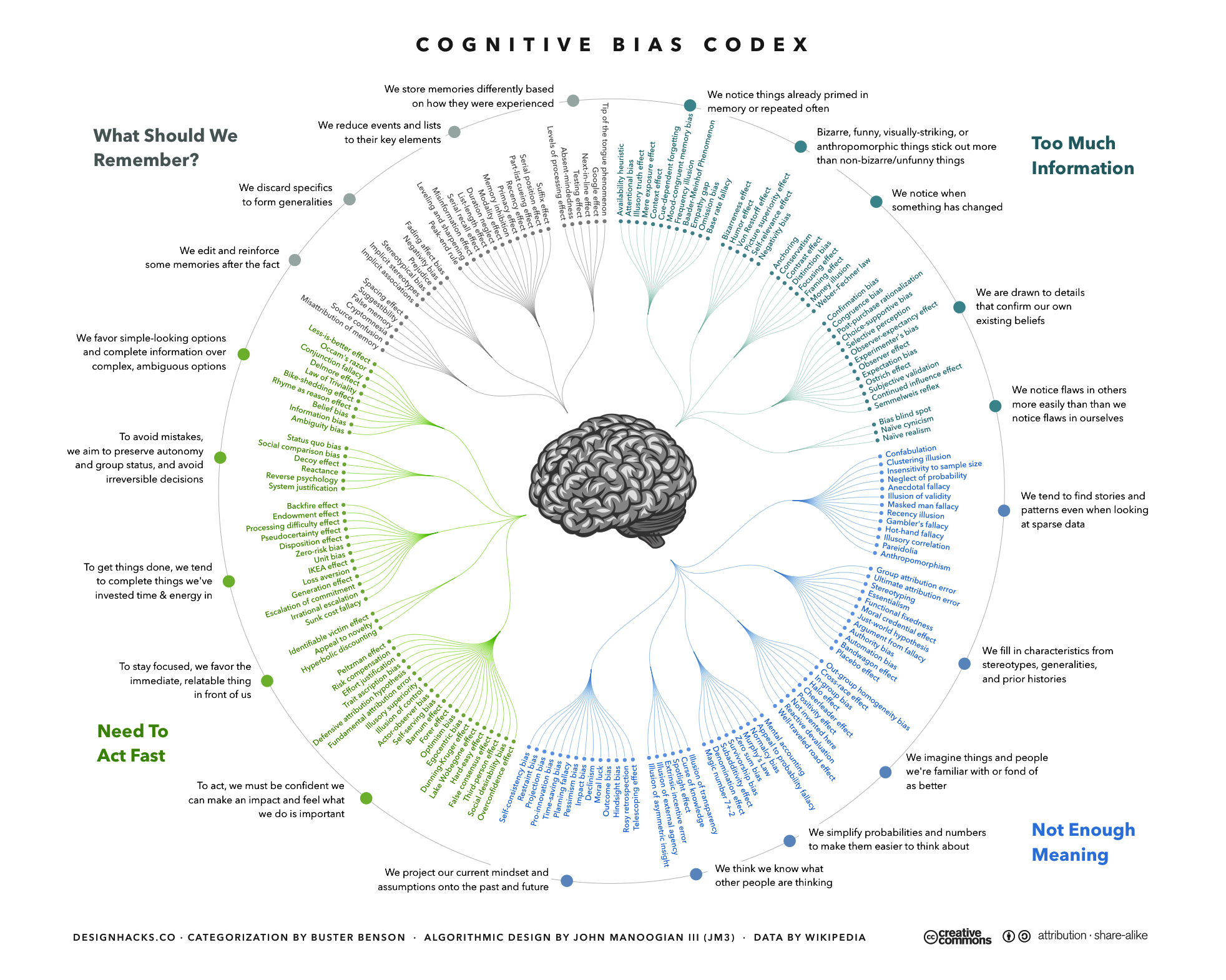

Junto a su colega Amos Tversky, estudiaron los “sesgos” que afectan la toma de decisiones, como la “aversión a la pérdida”. Lo explicaron ejemplificándolo de la siguiente manera: genera mayor impacto y dolor perder US$100 que ganarlos. Con análisis como estos, su esquema se diferenció de la economía tradicional, la cual aseguraba que las personas actúan y toman decisiones cotidianamente de forma racional.

Aplicado a la economía, los especialistas aseguraban que es inútil revisar una cartera de acciones frecuentemente, ya que, al predominar el dolor ante las pérdidas en el mercado de valores, se generará una excesiva precaución que puede ser contraproducente.

Kahneman nació en Tel Aviv en 1934, obtuvo la licenciatura en Ciencias con especialidad en Psicología y un máster en Matemática de la Universidad Hebrea de Jerusalén en 1954, en donde luego trabajó como docente de psicología a partir de 1961. También ocupó el cargo de profesor de psicología en la Universidad de Columbia Británica (Canadá), en la Universidad de California en Berkeley (Estados Unidos), en donde se había doctorado, y fue catedrático en el Departamento de Psicología de la Universidad de Princeton (Estados Unidos).

En 2011 publicó Pensar rápido, pensar despacio, que fue considerado un bestseller. El libro presentaba una visión global de la mente, proponiendo la coexistencia de un sistema rápido e intuitivo, y uno lento y racional, que operan en la vida cotidiana. Sobre esta base, ofrecía consejos para tomar decisiones. De hecho, en su momento sostuvo que el cerebro humano reacciona con rapidez, basándose en información incompleta, lo que suele llevar a resultados desafortunados: “Las personas estamos diseñadas para contar la mejor historia posible” aseguró en una entrevista, en 2012, con la Asociación Americana de Psicología. “No pasamos mucho tiempo diciendo: ‘Bueno, hay mucho que no sabemos’. Nos conformamos con lo que sabemos”.

Incluso Steven Pinker, profesor en la Universidad de Harvard (Estados Unidos), también psicólogo experimental, y conocido por su trabajo como lingüista, dijo sobre él que fue “el psicólogo vivo más influyente del mundo”. “Su trabajo es realmente monumental en la historia del pensamiento”, dijo, según consignó The Guardian en 2014.

Además del Nobel, Kahneman recibió numerosos galardones: el Premio de contribución científica distinguida de la Asociación Americana de Psicología, la Medalla Warren de la Sociedad de Psicólogos Experimentales, y el Premio Hilgard por contribuciones profesionales a la Psicología General, entre otros.

Publicado en La Nación. Post original aquí.

En este blog se han publicado diversos artículos sobre el trabajo del Profesor Kahneman, entre los que mencionamos los siguientes:

Cuando inteligencia e intuición funcionan en sintonía![]()

La teoría de las perspectivas d![]() e Daniel Kahneman

e Daniel Kahneman

Reseña del libro “Pensar rápido, pensar despacio” de Daniel Kahneman

Reseña del libro “Pensar rápido, pensar despacio” de Daniel Kahneman

![]() 5 frases de Daniel Kahneman para reflexionar

5 frases de Daniel Kahneman para reflexionar

Kahneman & Tversky: los psicólogos que humanizaron las finanzas ![]()

Si te ha interesado este post, no olvides dejarnos tus comentarios. También apreciamos que los compartas con tus amigos y contactos en las redes sociales. Muchas gracias.

Título original:

Título original: