“El análisis estratégico utiliza varias herramientas que tienen como objetivo dar una visión lo más nítida posible de la estructura de la industria, de la intensidad de la competencia y, en definitiva, de las reglas del juego competitivo.”

FACTORES CRÍTICOS DE ÉXITO

Se entiende por factores críticos de éxito a aquellos elementos de la estrategia en los que la organización debe sobresalir para superar a la competencia. Estos factores deben estar apoyados en las competencias nucleares que garantizan el éxito. El análisis de los factores críticos para el éxito puede utilizarse como punto de partida para diseñar los distintos planes.

Para la mayoría de las empresas, el objetivo fundamental de la estrategia no es mejorar las condiciones generales del sector sino establecer una ventaja competitiva. A partir del análisis de la competencia y de la demanda del mercado en el que opera la compañía se puede identificar el potencial de la ventaja competitiva en un sector determinado en términos de los factores que son importantes para determinar la habilidad de las empresas para sobrevivir y prosperar, a ello, se le define como factores críticos de éxito. La definición original era “aquellas variables en las que la dirección puede influir a través de sus decisiones y que pueden afectar de manera significativa a la posición competitiva general de las empresas de un sector … En cualquier sector se derivan de la interacción de dos conjuntos de variables, las relacionadas con las características económicas, tecnológicas y estructurales de un sector y las armas competitivas sobre las que algunas empresas han construido sus estrategias”

Si se desean identificar dichos factores, hay que tener en cuenta que, para sobrevivir y prosperar en una industria, una empresa debe encontrar dos criterios, primero suministrar a sus clientes lo que realmente desean comprar y, segundo, debe sobrevivir a la competencia. Así pues, la clave está en saber responder acertadamente a dos preguntas:

- Quienes son y qué desean los clientes: realmente, es importante saber cómo eligen los clientes entre las diferentes ofertas de los competidores

- Qué necesita una empresa en este sector para sobrevivir: mediante el análisis de los principales factores estructurales que dirigen la competencia o las formas de obtener una ventaja competitiva.

Para responder a la primera pregunta es preciso comprender a los clientes y no sólo verlos como una forma de ganar dinero a través de su mayor o menor poder de negociación o como una amenaza a la rentabilidad, sino realmente como algo que existe en el sector de donde se pueden obtener buenos beneficios. Es fundamental pues, identificar quiénes son los clientes y cuáles son sus necesidades.

En cuanto a la segunda pregunta, es fundamental realizar el análisis de la industria y del macroentorno para comprender la estructura de la misma y conocer aspectos como la intensidad competitiva, la fase del ciclo de vida, el grado de fragmentación de la industria, etc.

A un nivel más formal, la identificación de los factores clave de éxito puede derivarse del esfuerzo para construir un modelo de los determinantes de los beneficios empresariales en un sector, es decir, que factores determinan unos mayores ingresos y cuáles determinan unos menores costes.

Los factores críticos de éxito definen aquellas áreas clave en términos de rendimiento que son esenciales para que la empresa lleve a cabo su misión, pero no deben ser confundidas con los objetivos empresariales. Una cosa son los factores críticos y otros los objetivos que, lógicamente estarán alineados con dichos factores. En cualquier caso, de la identificación de dichos factores, la compañía tendrá una orientación mucho más clara sobre hacia donde debe enfocar sus esfuerzos para construir, desarrollar y mantener sus ventajas competitivas.

EL CICLO DE VIDA DE LA INDUSTRIA

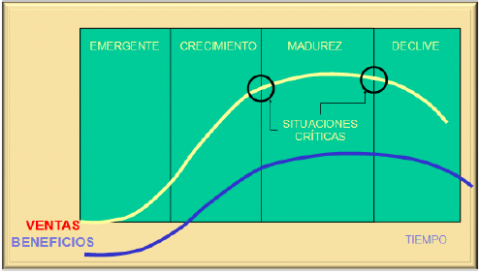

El concepto de ciclo de vida ha sido ampliamente aceptado como un instrumento valioso para analizar la evolución dinámica de los productos y de las industrias en el mercado. Su lógica consiste en la comprobación empírica que muestra que los productos y las industrias siguen un comportamiento que puede ser representado dentro de cuatro fases llamadas emergente, crecimiento, madurez y declive.

Los expertos han encontrado que las etapas del ciclo de vida de la industria acompañadas por su correspondiente crecimiento en ventas, son muy útiles para entender cómo las características financieras de la industria son influenciadas por cada etapa, es decir, existe una relación entre la fase del ciclo de vida y los beneficios o los flujos de caja que se pueden obtener en cada una de ellas.

Los cambios en el sector tendrán importancia estratégica si pueden afectar a la estructura del mismo, por ello, si están relacionados con el grado de madurez del mismo, es importante comprender cada una de las etapas por las que puede pasar.

EMERGENTE

Se trata de sectores que acaban de surgir, debido generalmente a una innovación tecnológica o de cualquier otro tipo. En este tipo de fase se refleja la dificultad de vencer la inercia del comprador y motivarlo a probar el nuevo producto. Por ello, los clientes que son los primeros suelen ser de rentas altas dispuestos a pagar lo que sea necesario por adquirir una novedad. Aparte de ello aparecerán diferentes productos pues ni los clientes ni las propias empresas saben qué es lo que realmente perdurará en el mercado, no se conoce qué forma o funcionalidades puede tener el producto o servicio, ya que se está en un proceso de aprendizaje. Así pues, las principales características de esta fase son las siguientes:

- La estructura del sector se está conformando, no tiene forma concreta

- Aparecen algunos entrantes (no muchos) lo que conlleva alta fragmentación

- Hay una competencia reducida

- No existe una estrategia definida, cada empresa prueba estrategias diferentes

- A veces no se han desarrollado aspectos legales, administrativos o los canales de distribución necesarios

- Se diseñan los modelos de negocio con los que se intenta competir

- Las empresas funcionan con el método de prueba y error

- Debido a la incertidumbre, existen contínuos cambios tecnológicos, no hay una tecnología estándar

- El cliente desconoce los beneficios del producto/servicio, debe habituarse al uso

- Aparecen los early adopters, compradores de primera vez que están dispuestos a pagar cualquier precio por el producto

- Aun no se recuperan los gastos de i+d, comerciales

- Las empresas aprenden de la experiencia del cliente y van adaptando el producto a sus necesidades.

CRECIMIENTO

En esta fase los competidores ya comienzan a tener claro el foco del desarrollo del negocio, en términos como cuáles son los mejores canales de distribución que se deben utilizar o las tecnologías que van a mantenerse o las funcionalidades que debe tener el producto. Igualmente se conocen bien quienes son los clientes objetivo y cuáles son sus motivaciones para la compra. En esta fase, la demanda del producto o servicio crece fuertemente y la clave de las empresas es captar cuota de mercado a toda costa para posicionarse. Se realizan muchas innovaciones en el producto y algunas más tímidas en los procesos. En esta etapa, las empresas crecen en ventas y beneficios más que por su propia estrategia porque se dejan arrastrar por el empuje del mercado. Un ejemplo puede verse con el crecimiento del mercado de televisores de pantalla plana entre el año 2009 y 2010 cuyo incremento se debió a factores tecnológicos y también legales (final de la televisión analógica). Algunas de las principales características de esta fase son:

- Muchos entrantes con estrategias dirigidas y distintos modelos de negocio

- El mercado crece a tasas elevadas y hay tarta para todos, la competencia no es agresiva

- El principal objetivo es centrarse en el producto/servicio y captar base de clientes

- Se comienzan a desarrollar los canales de distribución

- No hay sensación de riesgo, todos ganan

- Comienzan a consolidarse las barreras a la entrada y la estructura del sector

Madurez

Esta es una fase donde realmente comienza el peligro para los competidores peor posicionados del mercado, la demanda se estanca o crece a dígitos bajos y ello supone que comienza a observarse un exceso de oferta y capacidad ociosa entre algunas de las empresas, lo que unido a posibles fuertes inversiones y, necesidad de alcanzar economías de escala, puede llevar al comienzo de la competencia en precios. Así pues, en esta fase, la rivalidad competitiva comienza a crecer y la industria tiende a concentrarse como mecanismo para repartir mucho mejor los costes fijos. Normalmente comienza a verse ausencia de innovaciones tecnológicas pues las empresas no quieren realizar fuertes inversiones debido a que el atractivo del sector ya no es igual que antes y la posibilidad de rentabilizar nuevas inversiones baja. A partir de aquí el producto no sufre cambios significativos siendo algunas de las características de esta fase las siguientes:

- La demanda del mercado crece a tasas cada vez menores llegando a la saturación

- Hay menos competidores que en fases anteriores, sólo sobreviven los más fuertes

- Los competidores tienen una base de clientes consolidada

- Puede darse exceso de capacidad productiva

- El incremento en cuota de mercado se basa en arrebatarsela al competidor

- Las reacciones de los competidores (en sectores concentrados) son muy fuertes

- Se potencia más la segmentación y la búsqueda de nuevos nichos no cubiertos

- Aparecen productos sustitutivos

DECLIVE

En esta fase se puede observar un descenso de la demanda del mercado debido a factores de tipo:

- Cambios en los hábitos de consumo o aparición de modas

- Cambios socio-demográficos

- Legislaciones que dificultan el crecimiento de esa industria

- Innovaciones tecnológicas

Algunos de los síntomas que se pueden observar en esta fase es un exceso anormal de oferta que junto con la elevada capacidad ociosa de las empresas fomenta el incremento de la intensidad competitiva por sobrevivir y, con ello, las guerras de precios. Si las barreras a la salida son elevadas y la incertidumbre de la industria también lo es, la competencia se intensifica duramente.

Ante una fase como está aparecen las llamadas estrategias de juego final, básicamente son cuatro posibles acciones que una empresa puede llevar a cabo:

- Mantenerse como líder de la industria, es decir, buscar por todos los medios ser la única o una de las pocas empresas que sobrevivan en el sector en declive. Para ello, la estrategia debe orientarse a sacar del mercado a los demás, ya sea mediante estrategias de ataque y derribo (para lo que la posición competitiva y financiera de la empresa que desea mantenerse debe ser elevada) o bien reduciendo las barreras a la salida que tienen los demás, favoreciendo así que salgan de la industria pacíficamente.

- Buscar un nicho de mercado donde se pueda crecer, pues en algunos casos, aunque la industria en general esté en declive, se pueden identificar nichos de mercado en crecimiento donde una compañía puede especializarse y aislarse de la situación de degradación general del sector.

- Desarrollar una estrategia de cosecha, básicamente eliminando cualquier tipo de nueva inversión y reduciendo al máximo aquellos costes que ya no sean imprescindibles, lo que permite vender y mantenerse durante un buen tiempo exprimiendo los flujos de caja que ofrecen ese mercado.

- Salir de la industria, básicamente es la más fácil, pero dependerá de las barreras a la salida a las que tenga que hacer frente la empresa.

Algunas de las características típicas de esta fase son:

- Hay un descenso continuado en la demanda del mercado

- Favorecido por cambios tecnológicos, sociodemográficos

- Las barreras a la salida pueden determinar una elevada rivalidad

- Comienzan a salir empresas

- Hay exceso de capacidad

- Hay exceso de oferta no satisfecha

- Tendencia a la guerra de precios

- El producto/servicio se vuelve indiferente

- Se reducen gastos innecesarios difíciles de recuperar (i+d, mkt, postventa)

- Aparecen las estrategias de juego final

El ajuste de la capacidad de la industria a la demanda decreciente es la clave para la estabilidad y rentabilidad durante la fase de declive, todo ello dependerá de las posibilidades que ofrezca el entorno de poder predecir el declive y de la capacidad para eliminar las barreras a la salida.

Conclusiones

En tanto el sector evolucione por su ciclo de vida, la naturaleza y características de la competencia irá cambiando, sin embargo, existen dos aspectos clave a considerar:

Se desconoce la duración de cada una de las etapas que puede variar de un sector a otro mucho y, sobre todo, muy a menudo, es difícil saber en qué etapa del ciclo de vida se encuentra una industria, en especial cuando nos encontramos en las zonas de transición (emergente a crecimiento, crecimiento a madurez y madurez a declive) tal y como se ve en la figura.

El crecimiento del sector no siempre pasa por el patrón en forma de S pues a veces puede omitir la madurez y pasar directamente al declive o puede ocurrir que se despierte el crecimiento tras un periodo de declive o bien el paso por un periodo de emergente es lento. En cualquier caso, no debe confundirse el declive estructural con una recesión coyuntural de una industria, algo que suele ocurrir a menudo generando estrategias incorrectas.

Publicado en CEUPE. Post original aquí.

Si te ha interesado este post, no olvides dejarnos tus comentarios. También apreciamos que los compartas con tus amigos y contactos en las redes sociales. Muchas gracias.