Por Javier Megías

Si hay un elemento clave en el diseño de cualquier modelo de negocio es la capacidad para conseguir clientes a un coste suficientemente, bajo sacando un margen en el proceso. Aunque pueda sonar obvio, la realidad es que muy pocas empresas son capaces de entender cuánto les cuesta atraer un cliente y cómo calcular su capacidad de monetizar cada cliente

Si hay un elemento clave en el diseño de cualquier modelo de negocio es la capacidad para conseguir clientes a un coste suficientemente, bajo sacando un margen en el proceso. Aunque pueda sonar obvio, la realidad es que muy pocas empresas son capaces de entender cuánto les cuesta atraer un cliente y cómo calcular su capacidad de monetizar cada cliente

Tradicionalmente nos han enseñado a juzgar la rentabilidad de un negocio en base a factores como la cuenta de resultados (el avezado en conceptos financieros sabe que es una entelequia), o en base al cashflow. El problema es que esas representaciones no nos ayudan a encontrar una relación directa entre nuestra estrategia de captación de clientes y la rentabilidad que conseguimos de ellos… por lo que debemos buscar nuevos factores.

En el mundo de los negocios online se usan desde hacer años dos variables, el CA (Coste de Adquisición) y el CLV (Valor del ciclo de vida del cliente)… y existe una importante oportunidad para aplicarlas en otros sectores.

Si analizar cuánto nos cuesta atraer clientes y su rentabilidad es importante en cualquier empresa, estas dos variables son las claves del modelo de negocio de cualquier startup, ya que predicen de una forma bastante clara su viabilidad. Si el coste de adquisición del cliente es consistentemente inferior al valor del ciclo de vida del cliente, el modelo es viable. En caso contrario, se trata de un modelo que únicamente es sostenible si gastamos ingentes cantidades de dinero en marketing y ventas… lo que a la larga lo hace insostenible.

Un ejemplo de esto último es lo que le está sucediendo a Groupon y a otras empresas similares, que viven con costes de adquisición muy altos. El objetivo último de cualquier modelo es conseguir disminuir al máximo los costes de adquisición y conseguir unos márgenes muy altos por cliente, pero en éste caso parece que es más una máquina de quemar dinero.

EL COSTE DE ADQUISICIÓN (AC) Y EL VALOR DEL CICLO DE VIDA DEL CLIENTE (CLV)

Como hemos dicho, debemos ser capaces de balancear dos valores clave que nos darán una estupenda noción de la viabilidad del modelo de negocio y de su rendimiento:

EL COSTE DE ATRAER CLIENTES (AC)

Se puede definir el coste de adquisición de cliente (o acquisition cost) como el resultado de dividir todo lo invertido en ventas y marketing durante un periodo dado (un mes, un trimestre…) entre el número de clientes conseguidos durante el mismo periodo.

Cuando hablamos de lo invertido en marketing y ventas, debemos tener en cuenta tanto los salarios de la gente de los equipos de marketing y ventas como los costes directos de acciones de marketing como campañas, publicidad… y en general cualquier acción que tenga como objetivo atraer clientes.

Aquí por ejemplo deberíamos considerar:

- Salarios del equipo de marketing, del de ventas, directivos implicados, equipo de telemarketing…etc

- Campañas de publicidad tradicionales (radio, prensa, vallas publicitarias TV…)

- Campañas de publicidad online (SEM – anuncios en buscadores, banners…)

- Acciones de marketing en medios sociales (anuncios en medios sociales, patrocinios de blogs…)

- Comisiones de afiliación y retribuciones variables a comerciales

- Trabajo en SEO de optimización para captar clientes

En el mundo de los negocios online, con ciclos de respuesta mucho más cortos y donde el volumen de clientes suele ser grande, es interesante analizar éste numero sin los salarios ni costes de estructura directa, ya que nos permite valorar rápidamente la efectividad de las acciones. Además, es clave entender perfectamente cómo construir y calcular el coste de adquisición de cada cliente (CPA o Cost-Per-Acquisition), que tiene matices diferentes si hablamos de entorno offline o Internet.

LA HABILIDAD PARA MONETIZAR CLIENTES (CLV)

No es en absoluto una métrica nueva (se planteó en 1988 por primera vez), pero desgraciadamente no se usa con la intensidad que merece. El valor del ciclo de vida del cliente (o customer lifetime value) es un dato que pretende capturar los ingresos que es capaz de generar un cliente en un periodo dado (deberíamos usar el mismo que con el coste de adquisición).

Es el resultado de dividir el margen bruto de los ingresos obtenidos en el periodo entre el número de clientes activos… es decir, la rentabilidad que nos deja cada cliente antes de descontar aspectos como estructura, impuestos…etc.. Al calcularlo es importante no hacer trampas al solitario, por lo que debemos quitar del margen cualquier coste adicional (soporte, envíos, ..etc) directamente relacionado con el cliente.

ASPECTOS A TENER EN CUENTA

- Por defecto son valores que se calculan en base a datos ya consolidados (ventas del mes pasado, gastos pasados en campañas…etc.). Sin embargo, uno de los principales valores de estas dos métricas es poder estimar con antelación la viabilidad de un modelo de negocio que vamos a lanzar, típicamente intentando predecir cómo se comportarán en la hoja de cálculo de previsiones. En este escenario debemos tener en cuenta que el futuro no es lineal, y que se producirán cambios, picos y valles… por lo que deberíamos prever aspectos como la tasa de abandono (churn rate) de clientes o cambios en la demanda (estacionalidad…etc)

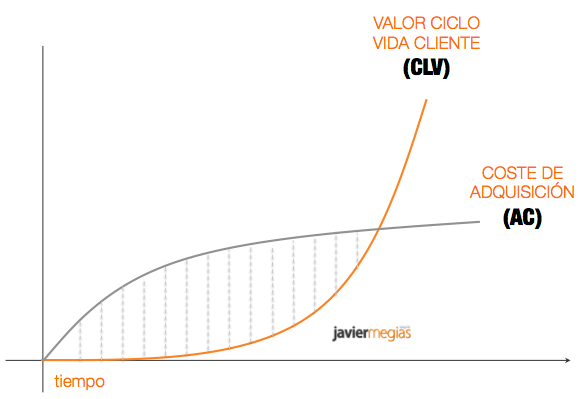

- También es importante entender que ambas variables no van a crecer habitualmente de forma lineal, sino que en la mayoría de negocios al principio debemos hacer un gasto extra para dar a conocer el producto/servicio, y que tendremos muy pocos clientes… lo que hará que perdamos dinero con cada nuevo cliente (zona sombreada con lineas grises en el gráfico). Sin embargo, si el modelo es viable llegará un momento donde nuestro gasto en adquisición de cliente se estabilice y la monetización del cliente crezca (exponencialmente al principio para luego estabilizarse)

- Un modelo de negocio bien balanceado es aquel en el que la rentabilidad por cliente (CLV) es significativamente superior al coste de atraer clientes (CA), dado que la diferencia entre ambos no sólo debe cubrir los costes de adquisición sino también los de estructura (salarios del resto de plantilla..etc). En modelos de suscripción y SaaS en Internet se habla de ratios de entre 3 y 5 veces el coste de adquisición.

- Además te deberías plantear recuperar toda la inversión en adquisición de cliente inicial(zona gris sombreada del gráfico) en unos 12 meses más o menos, ya que si no posiblemente las necesidades de capital de tu modelo sean demasiado altas.

- La realidad es que tendemos a infravalorar el coste de adquisición, porque esperamos que la famosa “viralidad” aparezca y salve el día… lo que es extremadamente raro. El modelo debería ser razonablemente sostenible con un factor de viralidad bajo, ya que ésta es extremadamente poco predecible y voluble.

- Dado que se trata de uno de los aspectos más importantes al construir modelos de negocio, deberíamos obsesionarnos por comprobar tan pronto sea posible las hipótesis sobre cómo serán ambas variables, ya que de ellas depende en gran medida la viabilidad del modelo de negocio.

- Una vez en marcha, una de las principales obsesiones de cualquier emprendedor o responsable de una línea de negocio debería ser disminuir el coste de adquisición de clientes lo máximo posible (automatización, comprensión y resolución de los problemas del cliente al comprar, canales de venta, telemarketing complementando las ventas directas…) y por supuesto, mejorar la rentabilidad por cliente…. es decir, optimizar el embudo de conversión.

- Al hilo de lo último, es interesante analizar cómo aumenta de forma desproporcionado el coste de adquisición en cuanto es necesario incluir la interacción humana en cualquier proceso (modelos de negocio que requieren de un equipo de ventas… o simplemente de tiempo de alguien tomando una acción manual como responder un correo)… lo que justifica la necesidad de automatizar lo máximo posible los procesos de venta.

CONCLUSIONES

El coste de adquisición de cliente (CA) y el valor del cliente (CLV) son dos métricas absolutamente claves en cualquier modelo de negocio, y junto con los embudos de conversion de los que hablábamos hace unos días, son la brújula sobre la que trazar el rumbo de cualquier nuevo negocio (o lanzamiento de una nueva linea de negocio).

Por eso, si queremos diseñar un modelo de negocio viable nos deberíamos obsesionar por disminuir lo máximo posible el coste de adquisición a la vez que mantenemos el valor del ciclo de vida estable.. o incluso creciente. Además, si usamos los embudos junto con estas dos métricas tendremos una herramienta de venta ante inversores que puede facilitar MUCHO las posibilidades de conseguir financiación… pero para eso debemos validarlas en el mundo real…. así que deja de pensar y empieza a pensar cómo probarlos.

ACTUALIZACIÓN: Uno de los lectores, Damià, hace una reflexión absolutamente clave en los comentarios y que a mi se me habia olvidado mencionar:

El coste por adquisición (CPA) no siempre es constante cuando tratas de aumentar el volumen. Así pues si te gastas 10M en Google o en anuncios de TV, no quiere decir que si te gastas 20M vayas a tener el doble de clientes al mismo coste, el CPA sube de manera exponencial. Si es lineal enhorabuena , aumenta la captación y tendrás mas clicks. ¿Si una empresa tiene 3 comerciales? Si pone 6 ¿Venderá el doble? Es posible que no, pero si fuera así, estaríamos tontos de no poner 3 comerciales mas. Así pues el volumen (numero de adquisiciones) hace variar el CPA.

¿QUE OPINAS?

Publicado en JavierMegías.com. Post original aquí.

Si te ha interesado este post, no olvides dejarnos tus comentarios. También apreciamos que los compartas con tus amigos y contactos en las redes sociales. Muchas gracias.